Професионалните инвеститори очекуваат вредноста на доларот да го продолжи падот од највисокото ниво во последните две децении што го достигна минатата година, бидејќи пазарот го потцени претстојниот циклус на релаксација на монетарната политика од страна на Федералните резерви (ФЕД).

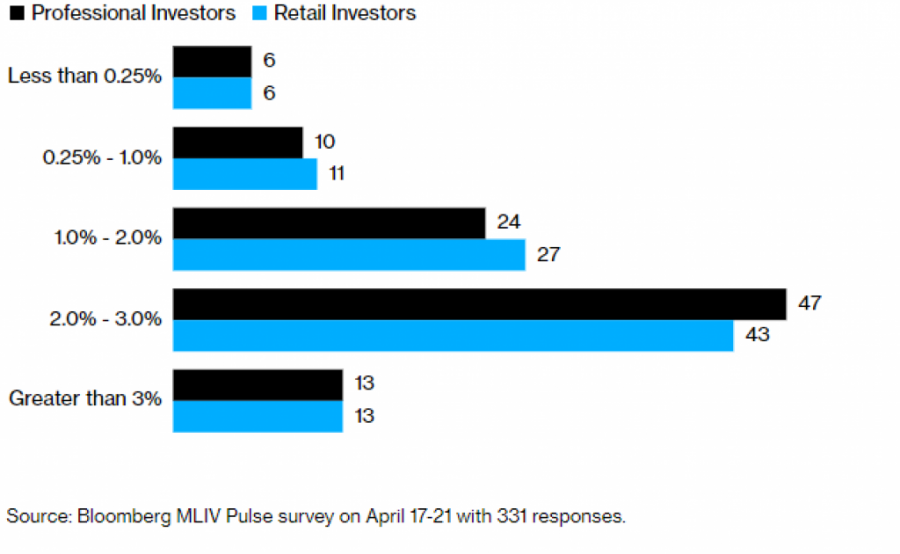

Околу 87 отсто од 331 анкетиран испитаник очекуваат ФЕД да ги намали каматните стапки на три отсто или пониско (некои очекуваат многу пониски стапки) во циклусот на попуштање, за кој 40 отсто веруваат дека ќе започне оваа година, според најновото истражување на МЛИВ (MLIV Pulse). Тоа е спротивно на пазарните движења, според кои каматната стапка ќе биде околу 3,05 отсто за две години.

Исто така професионалните инвеститори се песимисти за растот на доларот, додека „bear-to-bull gap“ (показател за разликата меѓу оптимистичкото и песимистичкото сценарио) е 17 процентни поени. Многумина експлицитно наведуваат дека се песимисти, бидејќи сегашната стапка на принос е превисока. Интересно, вториот најпопуларен одговор е дека стресот во банкарскиот сектор главно ќе биде ограничен на САД, што дополнително имплицира дека ФЕД ќе биде принуден да биде поблаг од своите глобални колеги.

Очекувани каматни стапки во САД на крајот од циклусот на монетарно олеснување

Bloomberg

Bloomberg

Колку и да изгледа чудно на прв поглед, навистина постои историски преседан за нагло намалување на стапките од страна на ФЕД без да го следат примерот други централни банки. За време на технолошкиот пад во раните 2000-ти и во годината што доведе до колапс на „Леман брадрс“ (Lehman Brothers), монетарната политика на САД драстично се разликуваше од нејзините глобални колеги. Во друг случај, ФЕД ги намали каматните стапки за 325 базични поени меѓу август 2007 година и април 2008 година, додека Европската централна банка неславно ги зголеми стапките за 25 базични поени во јули 2008 година. Доларот беше многу слаб во двата периода.

Сепак, песимизмот за доларот не е производ на исклучиво американски проблеми. Изненадувачки голема група инвеститори веруваат дека апрецијацијата на јенот или јуанот ќе биде примарна причина за падот на доларот.

Зошто е ова изненадувачки? Прво, новиот гувернер на Банката на Јапонија, Казуо Уеда, досега даде сè од себе за да биде што е можно поздодевен, нудејќи малку надеж за оние што се обложуваат на крајот на многу лабавата политика што доведе до послаб јен. Дополнително, Уеда има добра можност да ја прекине политиката за контрола на кривата на принос додека постои минимален притисок врз локалниот пазар на стапки. Ако тој одлучи да дејствува, тоа најверојатно ќе доведе до значително слабеење на јенот - постојат докази дека дури и малите промени во политиката од страна на Банката на Јапонија можат да имаат големо влијание врз валутата.

Второ, индексот за економското изненадување на „Ситигруп“ (Citigroup) за Кина (мерач на разликата помеѓу проекциите и официјалните податоци) се искачи овој месец до највисокото ниво од 2006 година, но јуанот порасна само околу 1 отсто во однос на другите светски валути од почетокот на 2023 година. Јуанот би требало да расте, но загрижувачки е тоа што валутата воопшто не реагираше на добрата вест. Причина за песимизмот овде е фактот што е тешко да се замисли што друго може да направи кинеската економија за да ги импресионира инвеститорите. Настрана од тековните геополитички ризици, можеби на инвеститорите им треба само време да се навикнат на идејата дека кинеската трговија се врати.

Дедоларизација?

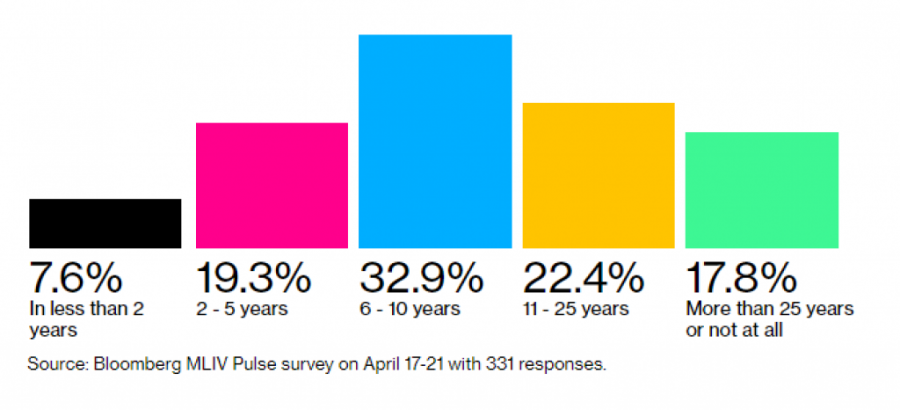

Ризикот од целосен пресврт од доларот е нешто што инвеститорите сериозно го разгледуваат. Повеќето испитаници веруваат дека доларот би можел да претставува помалку од половина од светските резерви во рок од една деценија.

Кога доларот ќе претставува помалку од 50 отсто од светските резерви?

Bloomberg

Bloomberg

Од друга страна, остануваат оптимисти за доларот, особено во заедницата на индивидуални инвеститори. Јасно мнозинство од овие љубители на американската валута верува дека курсот на ФЕД е всушност потценет, што потврдува дека насоката на валутата на крајот ќе се сведе на погодување на следните потези на монетарните власти.

BBDXY:IND

Bloomberg Dollar Spot

1.224,49 USD

+1,506 +0,12%

почетна цена

1.222,23

претходна цена на затворање

1.222,98

промена од почетокот на годината

-1,888819%

дневен опсег

1.221,11 - 1.224,62

опсег на 52 недели

1.210,29 - 1.361,52

Интересно е што ризикот од дебакл со горната граница на долгот минува речиси незабележано. Сепак, малкумина би оспориле дека денешното политичко опкружување е крајно неповолно и дека ризиците се високи со години. Настаните од 2011 година се најдобриот приказ за процена на веројатната реакција на пазарот на сериозни несреќи од овој тип. Потоа приносите паднаа, но доларот зајакна, бидејќи инвеститорите ги зафати одбивноста кон ризик.

.png)